法人報告:它與供應鏈關係更緊、在軟體大展企圖

輝達每年舉辦GTC大會,不僅是單純的新技術發表會,現在也成為資本市場、供應鏈關注焦點,多家外資、本土券商,如何拆解輝達與供應鏈的未來變化?

撰文/王子承

「輝達(NVIDIA)正在進化為一站式服務的供應商,集系統、網路、軟體公司於一身,這擴大了技術護城河!」三月二十一日,為期四天、熱鬧非凡的輝達年度盛會GTC結束後,外資機構摩根士丹利在報告裡做出這樣的結論。報告並強調,當輝達把公司護城河挖得更深、掘得更廣,對輝達供應鏈來說,就是一大利多。

▲輝達執行長黃仁勳在GTC上親自開講兩小時,賣力介紹自家公司產品、合作夥伴。攝影·吳筱雯

企圖心固然展現在算力提升的速度上,但更重要的是,客戶買單!根據輝達資料,本次登場的Blackwell系列產品,已確定將被戴爾、Google、Meta、微軟、OpenAI、特斯拉等一線業者採用,一名分析師坦言,輝達產品的算力明顯領先同業,「客戶採用輝達方案就能更快推出服務,自然願意付錢購買。」

而輝達不僅贏得了訂單,一名台灣分析師也觀察,這次輝達在GTC展現的另一個重點,是輝達供應商也都紛紛買單輝達的產品,雙方關係更加緊密,「比如與台積、EDA廠新思合作,在生產流程中導入輝達GPU、軟體,鴻海、緯創及和碩也都用輝達的數位孿生系統升級智慧製造。」這名分析師表示,輝達開始打進智慧製造、工控市場,這是現在也投入GPU產品線的超微做不到的地方。

算力快速提升、與供應鏈關係更緊,這或許解釋了法人眼中「更深」的護城河,至於「更廣」,不少投資機構在會後認為,關鍵在於這次輝達在軟體部分所展現的企圖。

這次演說,黃仁勳花了更多時間談論自家的軟體藍圖。過去輝達推出包括企業端AI雲端平台、超級電腦SaaS服務等,根據輝達揭露,公司軟體、服務的年營收已經來到十億美元、占總營收約二%。

二%的比率並不起眼,但在GTC會後與分析師的線上問答中,黃仁勳仍強調,輝達並不是一家靠賣晶片賺錢的公司,「Blackwell既是核心晶片系統,但它也是一個平台、運算系統。我們在超級電腦的晶片到系統中,建立了互聯技術、NVLink、網路技術,裡面非常重要的是軟體。」

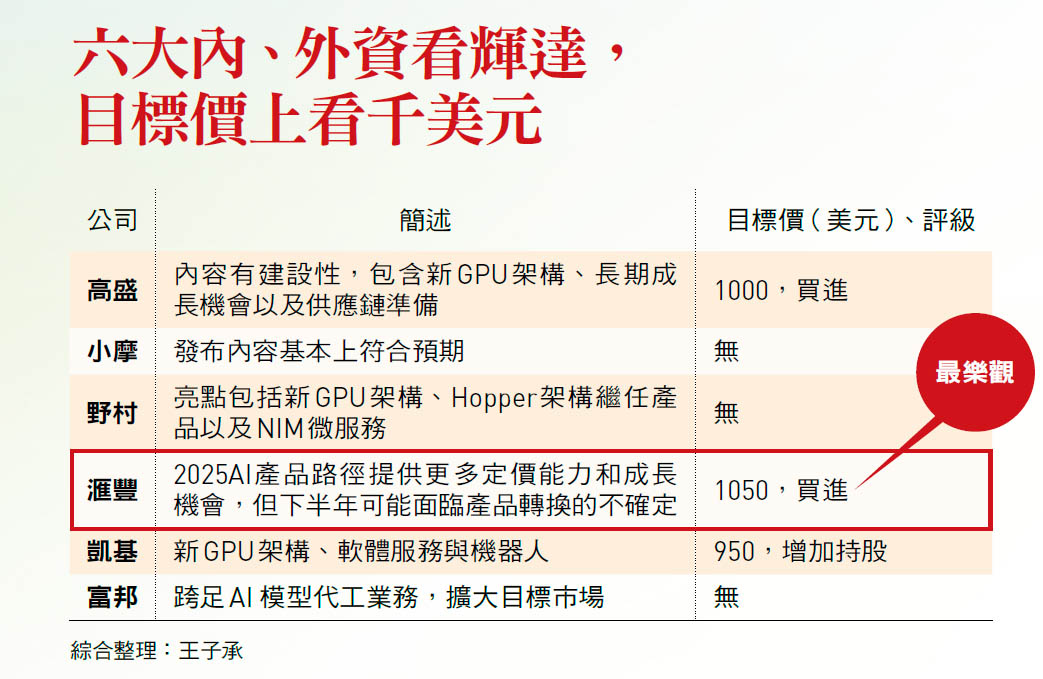

而這次GTC上輝達也順勢宣布,推出中小企業透過舊有GPU就能使用的推論軟體微服務NIM(NVIDIA inference microservices)。兆豐投顧看好,輝達NIM以GPU數量來收費的商業模式,將能快速提高公司軟體收入,有望成為公司繼硬體後的第二成長曲線。 外資券商滙豐也在報告中指出,雖然現在輝達軟體收入占比不大,但在會計年度二○二六年有機會成長至四十四億美元,「我們相信這是可以推動潛在重新評價的重要長期里程碑、成長機會。」滙豐也把輝達目標價,從本來的八八○美元一舉上調至一○五○美元。

最後,則是黃仁勳再次從市場潛力的角度,弭平部分投資機構對資料中心成長需求的疑慮。他表示,全球每年在資料中心的支出高達兩千五百億美元,公司處於有利位置,可從中獲取一大塊營收,而各國積極投資AI,也將催動公司未來前景。高盛對此評析,「考慮到各國都希望在國內管理數據以及開發、運用AI模型,我們很讚賞這個機會的吸引力。」

摩根大通則進一步在報告中評論,AI需求將從「AI訓練」切換,轉往「AI推論」,摩根大通認為,這對資料中心的GPU需求持續很重要。這次輝達拓展AI應用,也凸顯了公司在AI推論中的重要性。

根據輝達先前說法,公司去年資料中心營收中有四成來自推論。雖然新產品正式推出時間約要等到今年下半年後,但某位熟悉內情的法人指出,據其了解,輝達新款晶片的毛利率可達九○%左右,在新品貢獻下,輝達整體毛利率也將從AI爆發前的六成、去年底的七五%左右,繼續向上挺進到八○%以上。而在各界看好輝達之外,各大分析師也盤點了台股多家重要的輝達供應鏈出列。

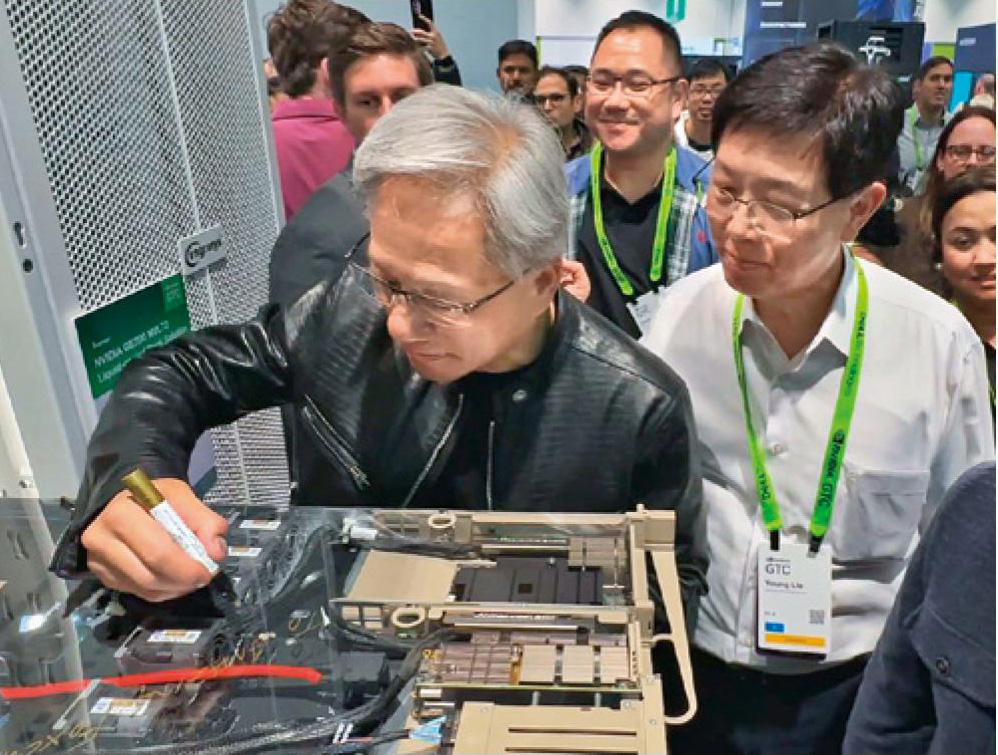

▲輝達GTC大會的展位上,黃仁勳親自在鴻海的機櫃上簽名留念,展現雙方好交情。右為鴻海董事長劉揚偉。

其中一個最重要、也是最受關注的獲益者,就是全球晶圓代工龍頭台積電。根據外資券商花旗指出,輝達此次發表的多種新產品,都是基於台積電四奈米製程,其中,Blackwell GPU更導入台積電先進封裝CoWoS-L技術,將在今年第四季開始放量。

在此背景下,花旗預估今年台積電來自AI的營收將年成長一倍以上、中長期年複合成長率也達五成以上。根據外資機構麥格理的估算,目前台積電AI相關營收占整體比重約達十二%,而來自輝達AI產品的占比則有一○%,國內業界人士則推論,隨著輝達新產品出貨,輝達對台積電的營收貢獻度可能上看十五至二○%。

此外,鴻海也是此次被公認的大黑馬,過去主要替輝達做GPU模組的鴻海,這次往系統端延伸,接到不少雲端業者的GB200 MGX機櫃代工訂單。業界表示,鴻海能夠搶下大單,主要是因為鴻海集團早在B系列的DGX參考設計階段,就協助輝達設計系統公版,在此優勢之下,成為眾多台廠供應鏈中最早受惠的公司。市場預估,光是製造出給雲端業者的MGX機櫃訂單,就能替鴻海創造兆元營收,這也是推動鴻海近期股價大幅攀高的原因。

此外,鴻海最擅長的就是供應鏈垂直整合,也有機會讓旗下轉投資雨露均霑。中國券商海通國際預計,鴻海旗下工業富聯將為二線GB200客戶提供液冷解決方案,另外也有研究員點名,鴻海其他轉投資AMAX-KY、鴻準,也有機會接到周邊訂單。

不過另一面,也因為輝達這次在GB200取消基板設計,讓部分市場人士對過去主攻GPU基板的緯創略感憂心。但有分析師表示,緯創受影響不大,反而來自輝達的營收、毛利率都還會增加。

凱基投顧就指出,儘管GB200設計上沒有基板,但緯創將提供如NVLink交換板等多項板材,供貨的內含價值甚至可能高於目前的H100。麥格理也在報告中分析,緯創將可透過轉向供應NVLink交換板的方式,維持一定市占率。

唯一在GTC展覽上布展的台灣電源業者台達電,也被外資點名是重要受惠業者之一。由於被認為吃下輝達Blackwell架構系列GPU伺服器電源、DC/DC轉換器訂單,高盛預估,主要為輝達提供電源供應器、液冷散熱系統的台達電,今年來自AI伺服器的營收將來到十一%,並在隔年上升到兩成以上。

此外,也很受到業界關注的,就是散熱族群了。由於GB200首度導入液冷散熱方案,元大投顧看好,隨著GB200的高效能將帶動雲端業者的購買力道,也會讓水冷散熱滲透率上升,散熱雙雄奇鋐、雙鴻都將受惠。中信投顧則表示,奇鋐、雙鴻兩家公司皆已進入GB200的參考設計階段,且與雲端服務業者亦有合作,儼然「準備好迎接二○二五水冷元年」。

不過也不是所有台灣業者都受惠。比如本來是獨家供應A100、H100上游CCL材料的台光電,傳出在B100世代被韓國斗山集團擠下、痛失獨家供應地位。

延伸來看,台灣業者的後市,也不僅僅單純是輝達供應鏈那麼簡單,更有可能在這波AI浪潮中占到更好的位置。美林證券亞太區硬體科技研究主管鄭勝榮指出,現在市場上的雲端服務業者,都不想被現有的GPU公司(指輝達)控制,因此在業者都想要自製晶片、自己掌握平台時,「這是供應鏈的機會!」未來台灣的輝達供應鏈,是否能除了現有客戶外,擴大在AI時代更多影響力、接到更多訂單,也同樣是業界關注的焦點。