台股站上暌違已久的萬點之後,這一波攻勢不僅沒有轉瞬即逝,反而因為景氣加溫,行情愈走愈穩,最高來到108xx 點(截至截稿日之前,最高收盤價為11 月7日的10840 點),讓不少投資人相當意外,也對布局來年行情感到戒慎恐懼。其實,儘管大盤強勢突破20 餘年新高,在全球景氣溫和復甦的支撐下,國內上市櫃公司對2018 年的營運法,普遍仍是穩健樂觀,可見不必過度期待股市上漲,但要見到牛市中止、行情全面崩盤,恐怕也不容易。

既然大方向已定,投資人該如何憑慧眼選擇標的,是關係到2018 年此時,檢討績效的重要問題。本刊特別企畫,邀請操作台股基金淨值破百的兩位冠軍操盤手:群益投信基金經理人沈萬鈞、統一投信基金經理人朱文燕,以及元大投顧資深副總經理杜富蓉、贏三富執行長楊啟宏、股市名師李全順5位趨勢專家,進行深度專訪,得到的結論都是2016、2017 年接連稱霸江湖的電子股,預料將繼續扮演行情火車頭的角色;不過在選股方面,2018 年有機會崛起的標的與先前兩年略有差異,究竟哪些產業會在2018 年笑傲市場?以下是本刊專訪整理。

操盤這幾年下來,陸續見識幾次景氣循環,觀察總經變化給我一個重要心得,不管當年全球經濟好壞,投資人其實都有不錯的進場機會。就台股而言,無論讀者持有什麼股票,每一季晶圓代工大廠的法說會,都應該盡可能收看影音存檔,甚至是到現場聆聽。因為出自龍頭公司的看法,都預先指引接下來一、兩年的產業走向。

例如前兩年物聯網被視為重要成長動能,相關類股績優者接下來一年果然有表現;今年車用電子被擺在成長引擎的首位,這是前所未見的,也代表各大車廠紛紛表態、未來數十年將逐步停止推出燃油車,車用電子的時代正式來臨。我個人認為,10 年前iPhone 問世,對這10 年來的手機、電信與網路業衝擊極大,10 年後的電動車產業,很可能也將帶來同樣的衝擊。

留意美國縮表,恐衝擊成長股

從燃油車過度到電動車,最大的特點是零件數量銳減,全車從約2萬個零件減為2,000個;但其所有程序、功能運作,都要靠電力來完成,在安全係數要求極高之下,運作不能有任何閃失,所以相關零組件的規格更高,毛利率也比先前來得高。高階產品的廠商無不趨之若鶩。

這類受惠的高階產品主要出自美、日廠商,當對手紛紛享受轉單效應,台灣業者才有機會擴大市場,這將是未來兩年最主要的選股思維。而受惠的主要將是被動元件、二極體、MOSFET 和整流器等,目前評價相對較合理。

人工智慧(AI)、高速運算(HPC)帶起的商機也值得重視。過去一顆IC 被設計為「通用型」,可直接套用在大批使用的產品上,從概念到產出,通常是客戶與代工廠雙方敲定細節即可;現在許多中小型組織,例如美國國防部或國際各頂尖大學的科學實驗室,也有了使用人工智慧或高速運算的需求,但其本身沒有設計能力,因此需要設計服務商為其個別客製化IC。這類設計服務商今年股價剛剛有所表現,未來成長空間更是看好。

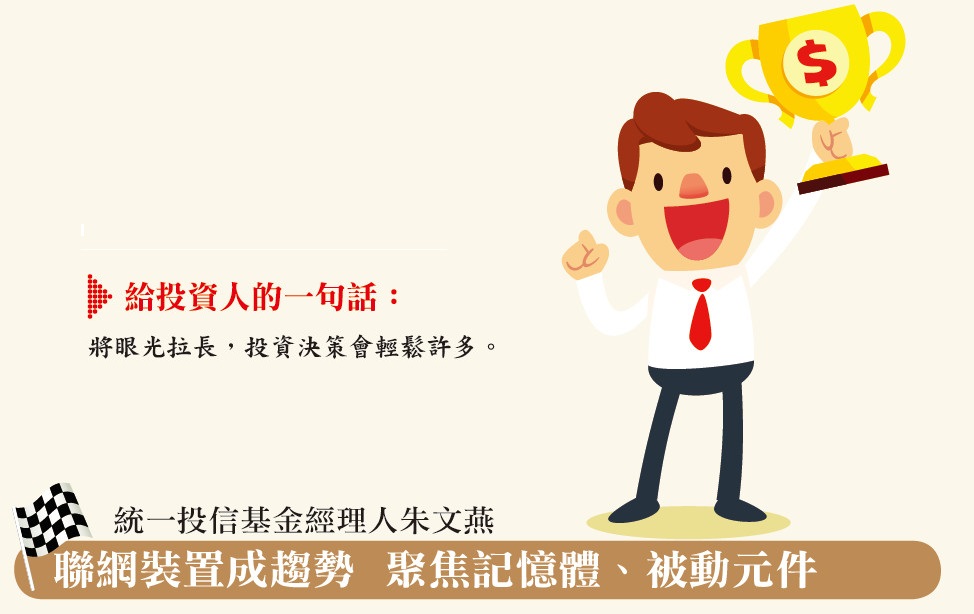

當然,市場有機會就有風險,必須注意的頭號風險莫過於美國縮表。今年來美元走勢相對偏弱,一旦美元回頭轉強,對成長股將是相當大的衝擊。不過將眼光拉長,投資決策往往會輕鬆許多,分析事物的前景也將更清晰。

物聯網,就是許多產品以往不能、但現在可以連上網。當消費者開始從「不便」到「方便」,見識愈來愈多可以連上行動裝置的新用具,除了帶來商機,更是觀察2018 年台股趨勢的一股重要力量。

舉電湯匙為例,這種產品雖簡單,使用不慎卻容易造成危險;若有一種「晶片型電湯匙」,加熱達一定時間就會透過手機通知使用者關閉,就能大幅減少意外。不光是電湯匙,包括掃地機器人、智慧手環等各種裝置,都是基於這個概念而生的產品。

聯網裝置成為趨勢,2018 年持續受惠的將是記憶體及被動元件業。過去隨著個人電腦(PC)成長停滯,記憶體供過於求,投資人一度認為相關個股已無成長空間;孰料隨著車用電子與人工智慧應用高速發展,美、日大廠相繼把記憶體產能轉往這兩個毛利率更佳的領域,大餅變小了,但競爭者數量也少了,繼續堅持的台商於是成了主要受惠者。以編碼型快閃記憶體(NOR Flash)來說,當市場規模從90 億美元縮減至30 億美元,原來世界第一、第二大廠美光(Micron)、賽普拉斯(Cypress)終於在獲利壓力下,雙雙宣布退出中低容量市場,龍頭不玩,也造就了今年台廠的榮景。

另一方面被動元件業者也是如此。以往國內大廠毛利率約在15 ∼ 20% 之間, 但最新研究顯示大廠的毛利率區間已上升到20 ∼ 30%。在在凸顯當供需逐漸平衡,存活下來的廠商改善獲利機會就很大。

待油價止穩,塑化股可望受惠

從物聯網終端產品的熱絡,還可以延伸觀察半導體產業。國內的半導體業分布密集、上中下游一應俱全,所以,這兩年晶圓代工大廠的訂單熱絡並非單一現象,它反映整個產業發展被新需求向上拉抬,這股力量以前是PC、行動裝置,現在是AI、物聯網和車用電子。因此,與這3大類需求連動較密切的矽晶圓、砷化鎵和多層板業者,後市預期也將繼續成為焦點。

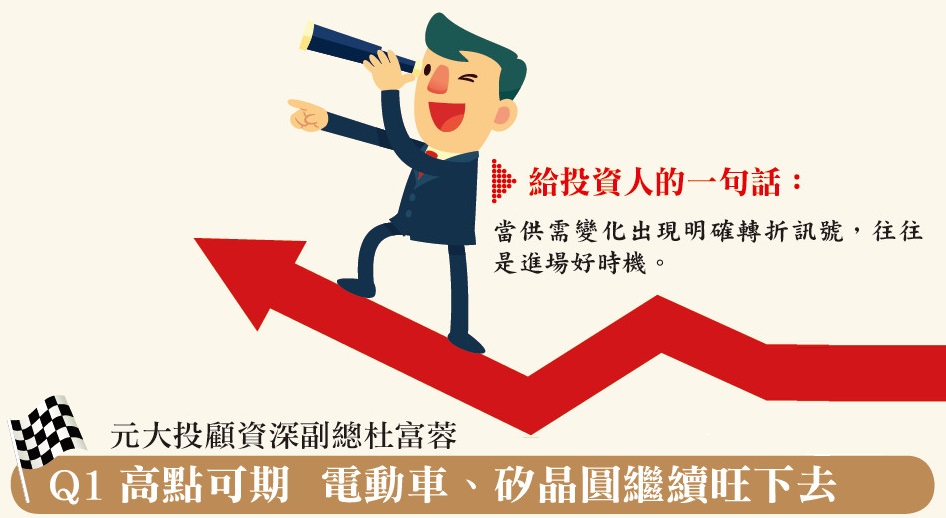

由於台股長年有資金輪動的特色,2018年電子股一旦如預期續旺,沉寂的傳產股勢必要多休息一陣子,唯一的例外是塑化股。因為整體而言,全球的PVC(聚氯乙烯)、EG(乙二醇)需求並沒有大幅下滑,但中國官方強力執行環保檢測,讓不合標準、以高汙染的電石法生產商退出市場,在油價止穩後,2018 年國內相關塑化業者可望繼續受惠,這和記憶體的市況轉變並無二致。所以,每當媒體出現業界供需變化轉折的明確訊號,往往是投資人進場的好時機。

受惠全球經濟好氣色,台股上萬點後表現也穩紮穩打,不干示弱。儘管目前指數已過半山腰位置,市場風險意識逐步提升,但展望2018,投資人卻不必急著獲利了結。主要原因,在基本面與資金面支持下,第一季春暖花開,大盤仍有機會進一步創新高。

先看基本面部分,根據IMF 國際貨幣基金組織預估,2017 年全球經濟成長率約3.6%、2018 年為3.7%;與國內經濟表現高度相關的美國,2017 年經濟成長率預估在2.2%,2018 年將進一步成長至2.3%;至於台灣,日前主計總處公布第3季經濟成長初值,更從1.8%大幅調高至3.1%,預料第4季數字也可望向上調整。

國內經濟數據表現亮麗,背後關鍵,在美國科技龍頭股業績大爆發,帶動台灣代工廠出口成長。這波跟著美國科技股吃香喝辣行情,判斷將因iPhone X 出貨遞延效應,而使市場熱度延燒至2018 年第1季。蘋果供應鏈持續發威,台股行情就不會太寂寞。

再看資金面。現階段全球主要國家央行,除美國聯準會(Fed)預備縮減資產負債表,升息趨勢不變外,包括歐洲央行持續購債、日本央行甚至計畫進一步擴大寬鬆;換言之,全球資金至少也要到2018 年第3季末,才會對緊縮的貨幣政策稍微有感,在此之前,資金行情還不會太快消失,台股多頭氣勢可望延續至2018 上半年,指數有機會再創新高。

個股拉回整理,可逢低布局

而能跟著大盤拾級而上的產業,必定是未來幾年趨勢看好、市場共識極高的族群。像矽晶圓、電動車產業,2017 年表現已令人驚豔,接下來預料仍將是台股人氣重心。其中,全球矽晶圓出貨量已連續5季創下新高水準,預估年增率達10%;受惠物聯網、車用、工控及先進製程演進,晶片需求大爆發,長線報價調漲方向確立。

儘管產業供不應求,將刺激德國、日本晶圓廠擴產,但建廠時間約1年半左右,產能正式開出最快也要到2019 年;且屆時全球供需缺口將進一步擴大至10%,就算新增產能加入也只占全球3%,供需結構失衡,使晶圓漲價空間值得期待。若相關個股拉回整理,仍是不錯的布局機會。

至於電動車看好的原因,在全球空氣汙染嚴重,主要國家紛紛將電動車列入發展目標,且政府帶頭作多,補助相關產業。像中國即以積分制來規範車廠,需有一定的電動車生產量才可生產其他車種;歐洲國家提出禁止路權方案、印度計畫在2032 年提高電動車比重至4成,英、法則預計在2040 年停售汽柴油車,產業發展趨勢明確,相關族群可密切關注。

其他像是蘋果新機iPhone X 搭載的3D 感測技術,未來幾年可望成為所有智慧型手機的基本配備,並被大量應用在虛擬實境、或醫療手術模擬;另外,為因應網路大量、高效率傳輸需求,5G 通訊革命也箭在弦上;還有人工智慧技術不斷以機器去實現人類智慧可做到的事,深度學習人類行為,都是接下來產業發展大亮點,投資人可密切追蹤。

台股歷年來攻上萬點,皆伴隨資金行情的發酵,而這一次也不例外。在低利率、低通膨的環境下,全球資金浮濫的問題,不斷推升股市上漲,由此可見,即便台股在萬點之上,資金還是相當豐沛。

另一方面,伴隨全球景氣復甦,帶動企業獲利成長,像是近年國際大廠積極布局的人工智慧、雲端運算、自動化、汽車電子、高速網路傳輸等,皆為科技產業重要的成長動能。

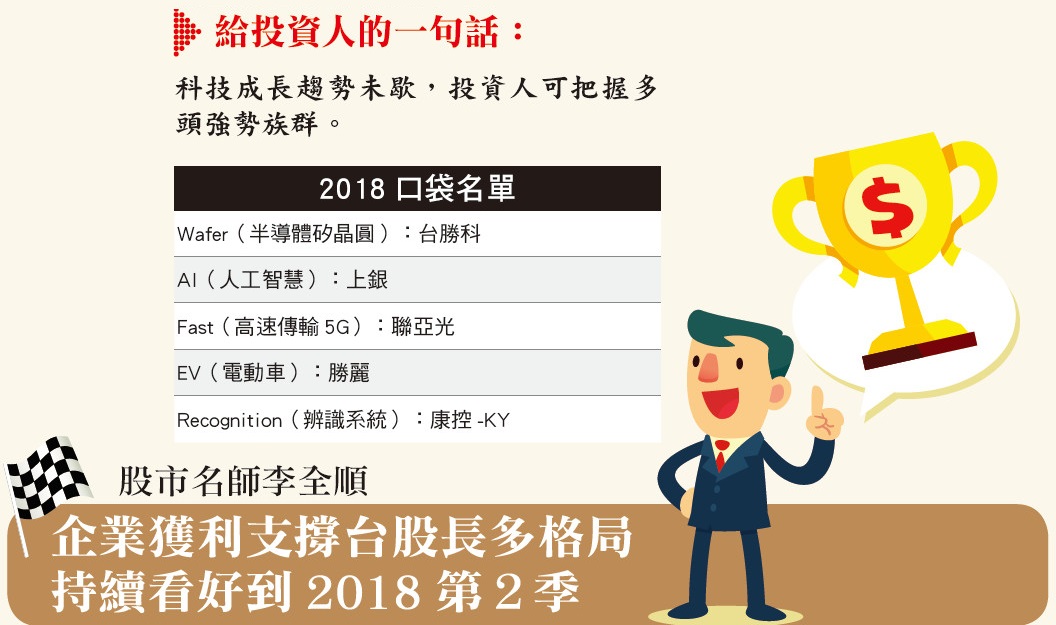

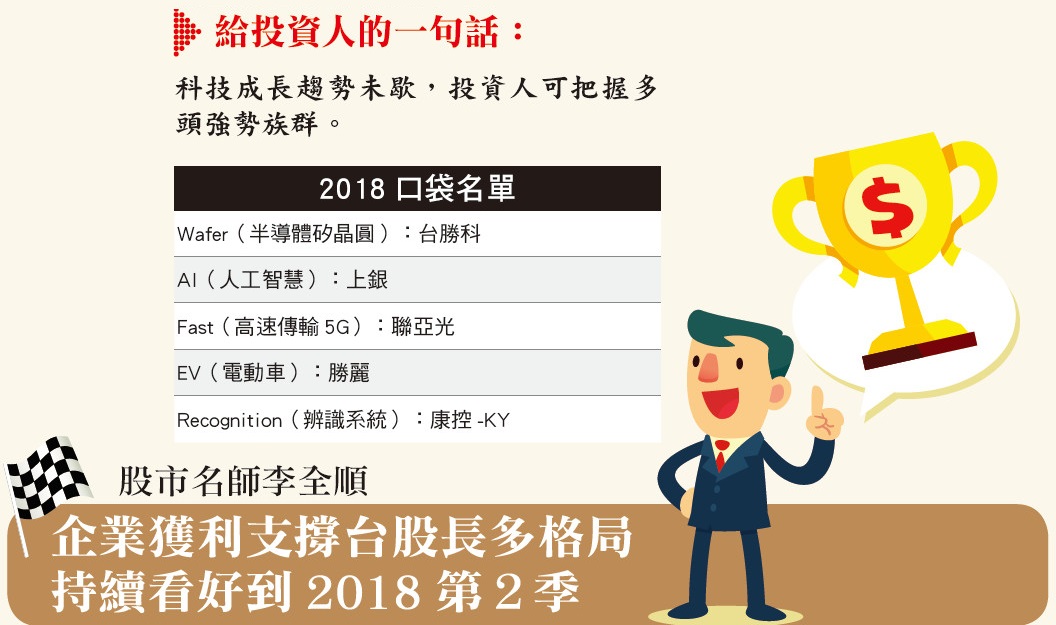

因此,我認為2018 年看好的黑馬產業,主要還是以半導體矽晶圓為首的五大產業最令人期待。分別是Wafer(半導體矽晶圓)、AI(人工智慧)、Fast(高速傳輸5G)、EV(電動車)以及Recognition(辨識系統),簡稱「WAFER」概念股。

由於中國半導體產業積極擴建產能,使得矽晶圓供應出現短缺,價格紛紛大漲,再加上車用電子、記憶體、物聯網的市場需求帶動,在沒有新產能開出,需求又大為增加情況下,矽晶圓市場供需嚴重吃緊,我認為第1季淡季稍作休息後,2018 年下半年還有機會再出現更大的景氣循環。

以環球晶而言,受惠12 吋、8吋矽晶圓同步漲價,第3季每股稅後純益(EPS)表現優異,未來在排擠效益下,6吋矽晶圓報價也將跟著調漲,其他像是台勝科、合晶等矽晶圓廠,也同樣值得關注。

同樣是缺貨題材的記憶體廠,例如華亞科、華邦電、旺宏,由於產品漲價,近期業績表現不俗,可作為長線追蹤標的。

新科技商機,電子股漲勢延續

在人工智慧方面,未來雲端運算市場持續成長,相關IC 設計廠商,也是潛力股之一,包括台積電轉投資的IC 設計公司創意、伺服器管理晶片的信驊、微控制(MCU)大廠新唐等,投資人可留意。

至於迎接5G 高速傳輸時代來臨,相關概念股有聯亞、中磊可留意;新能源帶動的電動車風潮,關鍵鋰電池的上游材料需求,則可觀察康普、美琪瑪。辨識系統部分,切入臉部辨識的穩懋、智慧音箱的康控-KY,未來在車用、家電市場,都極具想像空間。

指數站在萬點之上,操作上一定要從具有競爭力、市占率的公司下手,切忌把資金放在落後補漲的標的,因為一旦行情反轉,股價修正幅度也會更為劇烈。另外,再評估進場時機時,建議投資人可從已公布的第3季每股盈餘,來預估明年獲利表現,並以20 倍本益比作為目標參考價,若距離目前股價有一定空間,當股價量縮拉回10 日線位置整理時,就可酌量介入。但要特別注意的是,此方法並不適用於景氣循環股,因此在評價相關個股時,改以股價淨值比估算。

展望2018 年,執政黨為地方選舉鋪路,預期會有政策利多逐步出台,推動台股行情,像是股利所得降稅的稅改方案,有助於內外資齊聚2018 年除權息行情,投資人也應該密切留意。

台股指數此次登上萬點,長達超過100天,是市場想像不到的劇本,在在顯示出控盤者的野心,加上日均量皆能維持在千億元以上的水準,趨勢仍偏正向,投資人不必對後市過分看淡。

若進一步從總經面來觀察,首先,美國第3季國內生產毛額(GDP)已連續2個季度成長,成長率維持在3%以上,優於市場預期,內需市場持續暢旺;其次,歐元區在法國、德國、荷蘭大選過後,政治不確定因素消除,前景趨向樂觀;至於中國,中共十九大會議落幕,未來將加速市場改革,轉向拚經濟發展。

根據國際貨幣基金(IMF)10 月發布的預測,全球經濟成長率可達3.6%,優於去年表現;至於美國、歐元區及中國,預估經濟成長率分別為2.2%、2.1%及6.8%,顯示全球景氣熱絡。

當全球經濟表現正面,以出口、電子產業為導向的台股,在與國際市場高度連動下,沒有理由走回崩盤老路,展望後市,企業獲利可支撐台股的長多格局,持續看好到2018 年第2季。

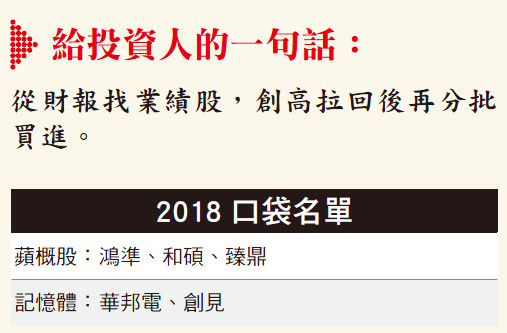

但,股市漲多即是風險,即便在多頭市場,也會出現技術性拉回,此時公司基本面就是重要的護身符,尤其上市櫃公司公告第3季財報,投資人在高檔操作時,不妨回頭檢視公司基本面好壞,將持股去蕪存菁。

5大族群亮眼 操作回歸基本面表現

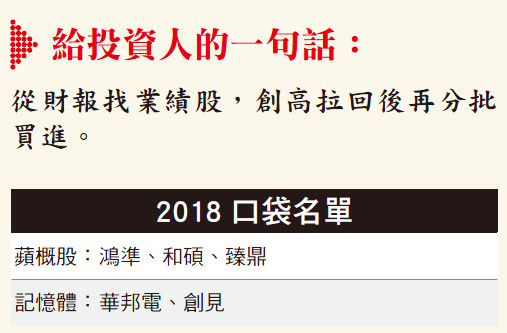

在產業方面,則看好以下5大族群,包括蘋果供應鏈、AI 人工智慧、5G 概念股、持有壽險的金控股,以及低基期的生技醫療族群。

以蘋果概念股而言,由於蘋果新機iPhone X,預購銷量創下新高,未來將需要時間消化追加訂單,行情至少可看到2018 年第1季。尤其,以過去經驗來看,蘋果供應鏈通常在新機發售前,股價率先創高,但因股價漲多、本益比過高,會出現技術性拉回修正,但因業績獲利亮眼,股價還有機會再走反彈行情。

因此,投資人現階段觀察重點,應該是配合季報公布,回歸公司基本面表現。建議可從近3個月營收年增率、月增率來觀察,若是持續增長,代表客戶追單力道強勁,供貨動能不減。

此時,若是股價面臨技術性漲多拉回,應同時觀察技術面及籌碼面,像是出現量縮盤整的止跌訊號,或是三大法人由賣轉買、籌碼回補,就可適時找機會分批低接進場。

除此之外,以AI 人工智慧為主的機器人技術應用,如上銀、樺漢,也是未來重點產業;而5G 概念股,則為長線趨勢,當市場缺乏新題材時,相關概念股有機會開始發酵,投資人也可納入追蹤;而低基期的生技醫療股,不少公司股價已在歷史低檔區,未來配合政府「5+2」產業創新政策,將激勵股價表現。

最後,市場預期美國聯準會將在12 月再次升息,壽險金控公司,如國泰金控、富邦金控等,因旗下壽險公司握有不少美元資產,若美元轉強,將拉高其帳面價值,提高市場評價,投資人也可加以關注。

閱讀完整內容

本文摘錄自

5大趨勢專家 教你錢放哪裡最賺!

趨勢贏家特別版-布局2018 28檔私藏好股

2017/ 特刊

相關